探底逐步完成,静待行业重回增长轨道

经过 2012 年至 2014 年的深度调整,葡萄酒行业在 2015 年收入增速触底,未来有望开启 恢复性增长。从 1999 年至 2012 年的 14 年间,我国葡萄酒行业年平均收入增速高达 22%, 利润总额年平均增速更是达到 26%。

2013 年起,葡萄酒行业受到反“三公”消费和“双 反”(反倾销、反补贴)调查的影响进入深度调整期,行业增速一度为负。但是我们认为 伴随着行业调整进入尾声,消费升级成为了引领下一轮增长的主旋律,葡萄酒厂商有望把 握住国内葡萄酒市场蓝海,开启恢复性增长。

我国葡萄酒产量及消费量占全球总量比例上升,市场规模不断扩大

葡萄酒的发展与西方文明的发展紧密相连,而新兴市场国家则为全球葡萄酒市场带来了新 的活力。

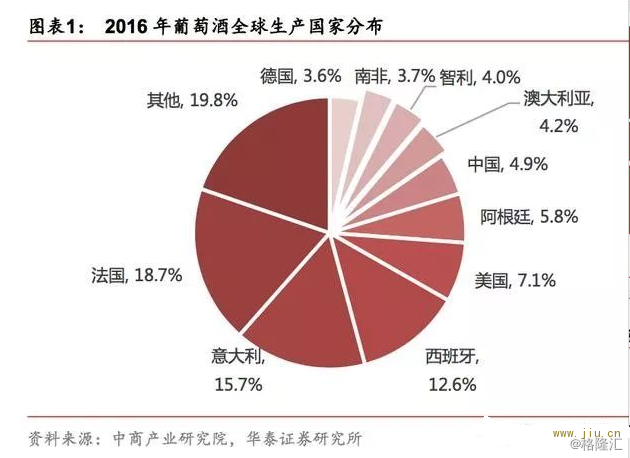

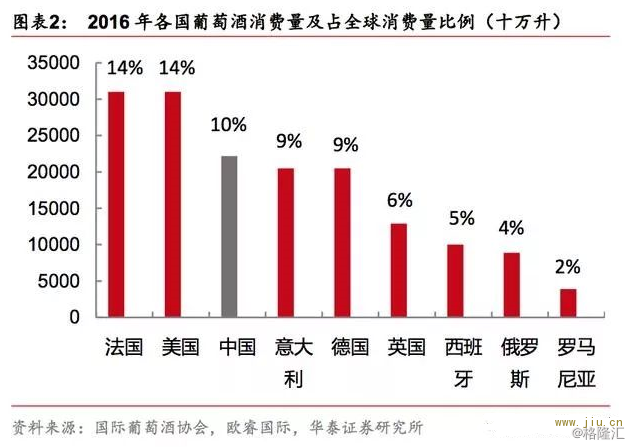

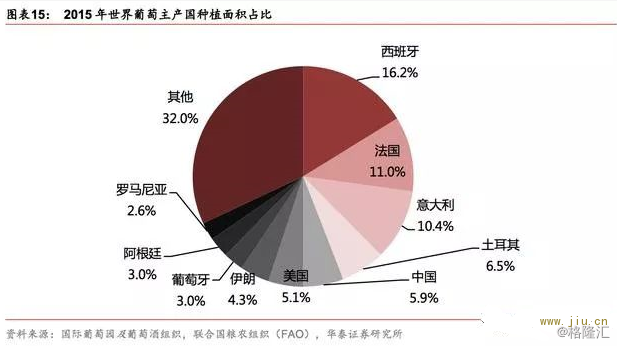

以法国、意大利、西班牙为代表的欧盟国家一直是葡萄酒的主产区和主要消费区, 在生产上仍保留着传统的酿造工艺,根据图表一及图表二的测算,法国、意大利、西班牙的 产销量占据世界总量的近 50%。

以美国、澳大利亚为代表的国家葡萄酒历史相对较短,但 现代化酿造工艺水平发展较快,葡萄酒消费量相对稳定。新兴国家的葡萄酒消费力量为全 球葡萄酒市场带来了新的活力。

中国葡萄酒消费量及产量目前已位居全球前列。根据欧睿国际的数据,2016 年我国葡萄 酒消费量占全球总消费量的 10.2%,总量达 2218 百万升。

此外,我国葡萄酒产量攀升至 全球第 6 位,占全球总产量的 4.9%。随着我国经济不断发展,居民收入水平持续提高, 加上政府促进内需政策的实施,促使国民未来消费能力和消费信心得到提振,有效刺激我 国居民对葡萄酒的消费需求。

同时,国家产业政策支持、葡萄酒行业发展势头良好,推动 我国葡萄酒市场规模不断扩大。

深度调整进入尾声,行业进入弱复苏

中国葡萄酒行业负增长调整期已于 2014 年结束,收入端已进入弱复苏。2013 年以前,我 国葡萄酒行业经历了长期高速增长,从 1999 年至 2012 年的 14 年间,我国葡萄酒行业年 平均收入增速高达 22%,利润总额年平均增速更是达到 26%。

虽然经历了整整 14 年的高 速增长,葡萄酒制造业却未见增长疲态,2012 年,行业整体利润增速创下历史新高,达 到了 52.4%。2013 年起,葡萄酒行业受到反“三公”消费和“双反”(反倾销、反补贴) 调查的影响进入深度调整期,收入利润增速一度为负,2013 年行业收入减少 7%,利润总 额减少 19%。

但是伴随着行业调整进入尾声,消费升级成为了引领下一轮增长的主旋律,2014 年行业收入增速和利润总额增速已双双转正,葡萄酒重回正增长轨道。2015 年行业 收入增速达 10.81%,利润总额增速达 18.83%;2016 年行业收入增速 3.97%,利润总额 同比下跌 6.59%。

在葡萄酒行业整体进入弱复苏的背景下,各大主要葡萄酒生产厂商收入增速较 2012 年至2014 年的低谷相比已有明显改善。

其中张裕作为葡萄酒行业龙头企业,恢复情况好于其 他竞争对手,2015 年起张裕、威龙、通葡、莫高已经相继进入正增长,2017 年前三季度 五家厂商均实现了正的收入同比增幅。

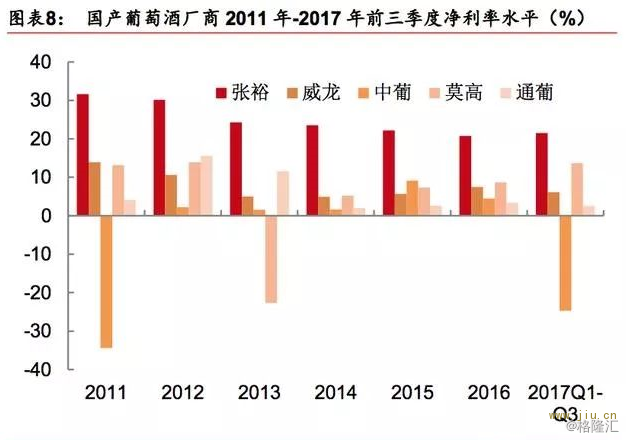

国产葡萄酒厂商 2017 年的毛利率水平相较 2011 年高点有较大幅度的下降。

2017 前三季 度张裕、威龙、中葡、通葡的毛利率水平相较 2011 年分别下降 9.2、7.3、5.6、33.0 个百 分点,仅莫高的毛利率上升 4.1 个百分点,但莫高的毛利率距离其 2012 年高点时的水平 仍下降了 1.5 个百分点。

值得注意的是,张裕的毛利率下降趋势自 2014 年起已经逐步停 止,2014 年至 2017 年前三季度张裕的毛利率水平稳定在 67%左右。

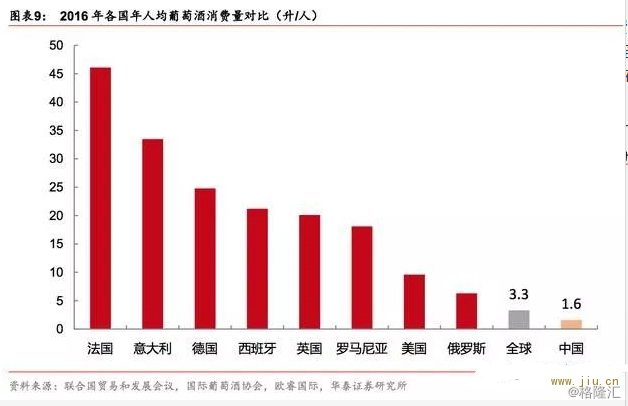

预计未来 3 年国产葡萄酒将开启恢复性增长,进口葡萄酒保持高速增长中国年人均葡萄酒消费量远低于世界平均,行业市场空间较大。

2016 年全球平均年人均 葡萄酒消费量是 3.3 升/人,而我国仅有 1.6 升/人,2016 年我国葡萄酒市场空间约为 600亿,假设我国消费量向全球平均消费水平靠拢,我国葡萄酒市场至少还有翻倍空间。

伴随 着国产酒的复苏和进口酒消费量的激增,我们预计葡萄酒行业即将开启新一轮的高速增长,2017 年至 2021 年行业整体增速将在 10%左右;5 年后,葡萄酒市场容量有望突破千亿大 关。

长期来看,葡萄酒行业当前仍然是一片蓝海,仍有较大的市场潜力。

我们预计国产葡萄酒 2017 年至 2021 年销售额将保持 5%左右的恢复性增长,进口葡萄酒 有望继续保持 20%左右的高增长。

葡萄酒行业市场容量从 2008 年的 250 亿快速增长至2012 年的 600 亿,2013 年进入深度调整期,行业增速一度为负,至 2014 年,国产葡萄 酒市场容量缩减为 400 亿元。

2015 年,国产葡萄酒去库存清理逐步完成,恢复性增长的 拐点开始显现,2017 年至 2021 年国产酒销售额将保持 5%-6%的个位数增长。

进口葡萄酒市场与国产酒类似,在 2012 年之前也经历了一波快速上涨,但受到反腐等因 素影响进入了两年调整期。

但受益于红酒市场回暖的销售需求,2015 年开始,进口红酒 出现快速增长,我们预计 2017 年至 2019 年有望继续保持 20%左右的高增长。

葡萄酒行业特点:进入壁垒较高,国产酒行业集中度较低

葡萄酒行业“农业 + 工业 + 商业”的经营模式使得其产业链条相对较长,对企业全方位 经营管理能力的要求也比较高,因此行业壁垒较高。目前国内红酒市场集中度与白酒行业 相当,远低于啤酒行业。

按收入口径计算,2016 年张裕市场份额约为 10%,是我国葡萄 酒行业的绝对领军龙头。

长城则凭借中粮集团强大的渠道协同实力,市占率多年稳居行业 第二。在张裕、长城两大龙头全品类、多区域、多渠道全面发展的态势下,国内中小葡萄 酒生产商如威龙、中葡、莫高、通化等纷纷开发特色产品及电商渠道,力争取得差异化优 势,巩固现有市场份额。

葡萄酒行业产业链上游风格迥异,中下游策略不尽相同

葡萄酒行业产业链由上游酿酒葡萄的种植、中游葡萄酒生产、下游葡萄酒销售三个环节组 成。上游酿酒葡萄种植环节因产区的气候和土壤差异很大,风格迥异。中游葡萄酒生产厂 商主要采取自种、收购和采购三种原材料获取模式。

产业链下游包括营销、品牌文化、电 子商务平台和旅游开发。

产业链上游:酿酒葡萄种植环节

欧洲是世界上最大的葡萄生产区域,我国酿酒葡萄占葡萄栽培面积比例较低。酿酒葡萄一 般分为白葡萄和红葡萄两种,这两种葡萄更适合沿海地区的种植。酿酒葡萄一般在九月份 成熟,因为对水分要求较大,所以不适合西部地区、东北地区种植。

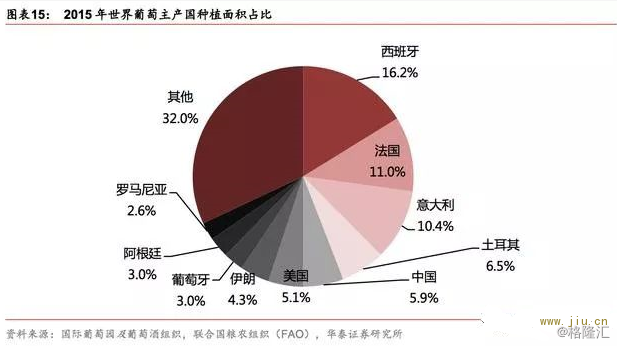

目前全球葡萄栽培面 积为 1.2 亿亩,其中酿酒葡萄占比 80%,欧洲依然是世界上最大的葡萄生产区域。我国国 内有大面积适合酿酒葡萄种植的地区,约有 130 万亩左右,具备了温带、雨热同季的气候 条件和适合酿酒葡萄种植的土壤条件,但酿酒葡萄占葡萄栽培面积比例只有 18%,远低于 全球水平。