新浪财经上市公司研究院 白酒浪头/肖恩

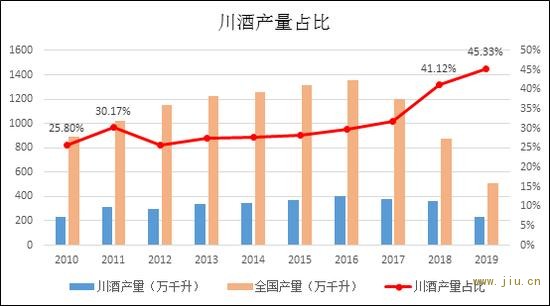

2019年1-8月,国家统计局数据显示,四川省实现规模以上白酒产量230.40万千升,占据全国总量的45%,接近一半。相比之下,贵州省规模以上白酒累计产量18.99万千升,仅占总量的3.74%,四川实现产量为贵州的12倍之多。

与此同时,10月18日,2019“川酒全国行”第三站在上海举行,川酒在全国的竞争力似乎被按排在了很高的位置上。但贵州省工业和信息化厅的数据显示,2018年,尽管贵州白酒以占全国3.5%的产量,却实现了全国43%的利润总额,排第一位,可见行业接近一半的利润被贵州白酒拿走了。

在与强者的对比中,往往能发现自身的不足,四川省白酒企业的利润率水平与贵州白酒差距如此之大的背后是川酒内耗的缘故吗?倘若四川仅五粮液一家独大,五粮液的竞争力能不能堪比茅台?当下四川的“六朵金花”和“十朵小金花”以及川酒集团的混战格局是否在相当程度上影响了川酒的利润率水平?利润与销量不配,费率猛增的川酒是抱团还是在内耗?

行业总量快速下滑 川酒产量占比逆势提升

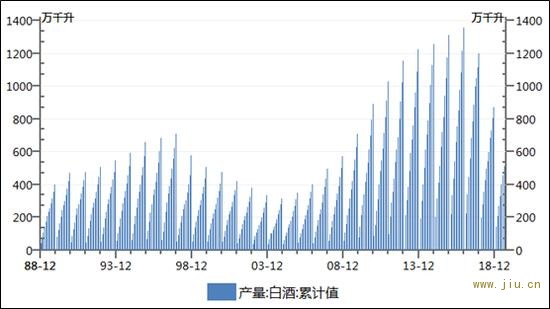

统计局数据显示,在我国白酒产业经历2003-2012的黄金十年后,规模以上产销量曾达到了1200万千升的顶部区域,随后行业整体增速则由30%左右的高增速逐步下降至负增长,到2018年,产量仅有871.2万千升,较2017年的1198.1万千升同比下滑幅度高达27.28%。而截止今年前八个月,白酒累计产量为508.3万千升,同比继续下滑。

数据来源:国家统计局,Wind

现下,无论从上市公司的业绩和投资看,亦或是从白酒消费看,四川和贵州无疑是我国白酒产业影响力最大的两个省份。不过相较于贵州茅台集团在贵州乃至全国的一家独大,四川白酒则以产量大、酒企多而为人所熟知。2018年全国规模以上白酒企业数量为1445家,其中,四川省规模以上白酒企业数量为326家。目前国内主要有19家白酒上市企业,其中四川省内有4家,与安徽省并列全国第一,预计郎酒上市后,四川白酒上市公司将达到最多的5家。

数据来源:国家统计局,Wind

来看一组简单的数据,2019年1-8月,国家统计局统计的四川省实现白酒规模以上产量为230.40万千升,占据全国总产量的45%,接近一半。而相比之下,贵州省白酒累计产量18.99万千升,仅占总量的3.74%,四川的产量为贵州的12倍之多。过去十年的数据显示,川酒规模以上的产销占比呈逐渐走高的趋势,由2010年的25.8%升至2019年45.33%,可见,川酒在中国白酒行业中的权重、地位和竞争力都是在逆势提升的。

缩量博弈阶段 川酒的利润配不上其销量

从全国甚至包括最为强势的四川的白酒产量来看,规模以上酒企的产量都已然如此下滑,其余的小微酒企更不用说。显然,白酒行业已经进入存量博弈的阶段,甚至可以称为是“缩量”博弈阶段。伴随着人均可支配收入的持续提升以及消费者对健康的重视,“少喝酒,喝好酒”的理念逐渐盛行,白酒行业的竞争已从扩大规模、加强营销的时代转入以品质和品牌取胜的缩量竞争时代。且随着行业马太效应的显现,市场将进一步集中于少数龙头酒企,其中以“茅五泸”等为代表的高端白酒品牌为甚,而更多的中小酒企将面临市场被挤压,甚至被淘汰出局的压力。

根据贵州省工业和信息化厅公布的数据显示,2018年,贵州白酒以占全国3.5%的产量,却实现了全国43%的利润总额,排全国第一位,其中贵州茅台的全省利润占比就超过70%。

在与强者的对比中,往往能发现自身的不足,四川省白酒企业的利润率水平与贵州白酒差距如此之大原因为何,倘若四川仅五粮液一家独大,五粮液的竞争力能不能堪比茅台?当下四川的“六朵金花”和“十朵小金花”的混战格局是否在相当程度上影响了川酒整体的利润率水平?利润与销量不配,费率猛增的川酒是选择抱团还是内耗?

产品重合度高 川酒上市公司高费率、低效率

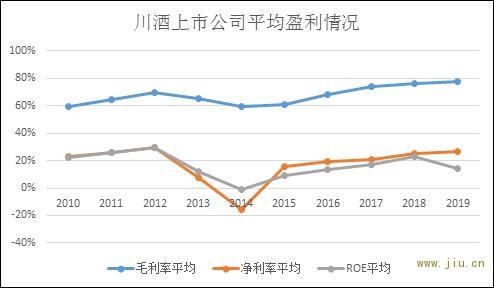

通常来说,一个行业、一家企业或是一个产品的竞争力走高,往往表征着利润率和盈利能力的提升,包括毛利率、净利润率以及ROE等指标。而过去十年,以五粮液、泸州老窖、舍得酒业和水井坊为代表的川酒上市公司的利润率水平却并未有明显的提升之势,平均ROE整体还有所下滑,更多的还是随着行业波动而波动。

数据来源:公司公告,Wind

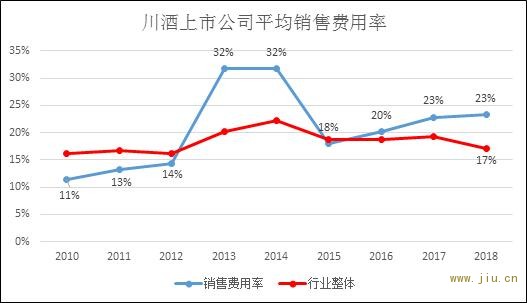

相比之下,近十年来,四家川酒上市公司的平均销售费用率则呈现出明显上升趋势,从2010年的11%大幅上升至2018年的23%,2013、2014年调整期的波动也明显较大。而剔除4家川酒的其余上市白酒公司的整体平均销售变化和起伏均不大,从2010年的16.16%提升至2018年的17.16%。

数据来源:国家统计局,Wind

管理费用率方面,18家上市白酒公司的加权、算数平均管理费用率水平,均由2010年10%左右的水平下降至今年中报6%左右的水平。相比之下,四家川酒上市公司的平均管理费用率从8.9%下降至7.77%的水平,可见四川白酒企业在管理费用率方面近几年的表现也落后于行业平均水平。

从数据上看,四川白酒企业整体的效率要低于行业平均水平,更低于贵州省。这其中的原因或系:1.产品的重合度高,同为浓香白酒面临着直接的正面竞争;2.川酒“六朵金花”(五粮液、泸州老窖、舍得酒业、水井坊、剑南春和郎酒)总体市占率高但内部未能明显区别开来,6个大块头的竞争势必带来大体量的内耗。

四川白酒行业的竞争并未有缓和迹象

当前,四川白酒行业的竞争并未有缓和迹象,由于当前四川省白酒产业发展的品牌集中度较高。2018年,四川省白酒“六朵金花”的主营业务收入近1285亿元,利润超过284亿元,分别占全省白酒主营业务收入和利润的54%和83%。

但“六朵金花”的产品重合度非常高,作为主打浓香白酒的川酒,1000元附近以上的市场主要有国窖1573和普通52度五粮液在竞争,但是也涌现出水井坊的青翠、舍得的天知乎以及郎酒的青花郎等产品加入竞争。

数据来源:公司官网,京东商城

而在次高端市场,6家公司全部有重点产品布局,除去低度五粮液和国窖1573,还有水晶剑、智慧舍得等具备较强的竞争力。

值得注意的是在300-600价格区间,充满了消费者耳熟能详的大单品,泸州老窖、水井坊、舍得、郎酒的战略单品都聚集在这一区间,包括窖龄酒、泸州老窖特曲及特曲60版、井台及臻酿八号、品味舍得、红花郎等,这一区间的竞争最为激烈。水井坊的最主要的两个产品井台和臻酿八号就全部扎堆在这一区间,而水井坊上半年的销售费用率也是18家上市酒企中最高的,达到32%的水平,舍得的销售费用率也有25%。这使得舍得上半年的净利润率仅16.5%的水平,在主要上市白酒公司中明显靠后。

今年2月由四川省经济和信息化厅指导,以五粮液、泸州老窖、剑南春、郎酒、舍得、水井坊等川酒“六朵金花”为创始成员单位的四川名优白酒联盟在成都正式成立,四川名优白酒将由此进入抱团发展的新阶段阶段。

可见“六朵金花”本已在逐渐形成较为合理、高效的川酒行业竞争格局,不过树欲静而风不止,为引导产业良性发展,四川省政府在2017年先后制定出台《关于推进白酒产业供给侧结构性改革加快转型升级的指导意见》和《四川省白酒产业“十三五”发展指南》,计划到2022年,川酒规模以上企业主营业务收入要力争达到3800亿元,规划对于四川白酒行业的期望颇大。

以此为契机,川酒集团2017年正式挂牌,并力争在5年时间做到300亿的规模。而已上市多年的舍得、水井坊2018年都未超过30亿规模,加上四川的十朵小金花(丰谷酒业、文君酒厂、泸州三溪、古川酒业、远鸿小角楼、叙府酒业、江口醇酒业、仙潭酒业、金雁酒业、玉蝉酒业)也在跃跃欲试。在可见的未来,川酒的的竞争格局或将更加激烈。