国庆前的最后一周,茅台终于降价了。

自9月17日贵州茅台酒销售有限公司通知经销商“在9月份提前执行四季度剩余计划和销售指标”起,天猫超市、苏宁、物美超市、茅台专卖店等各个渠道都陆续有指导零售价1499元/瓶的飞天茅台放出。多家财经媒体都已经报道了茅台降价的消息。

然而,有人欢喜有人愁。随着茅台降价的消息传遍大江南北,股价刚刚在9月24日达到历史高点的“酒业流通”第一股华致酒行(300755.SZ)便跌去了近4亿市值。

事实上,正如股价波动所揭示的,这个“酒业流通第一股”其实更像是“茅台概念第一股”,从经营到发展,都有些过于依赖国酒茅台了。

从贴牌第一酒,到酒业流通第一股

华致酒行的创始人是中国白酒界的风云人物,在20年的从业生涯里,他创造了中国白酒行业的两个“第一”。

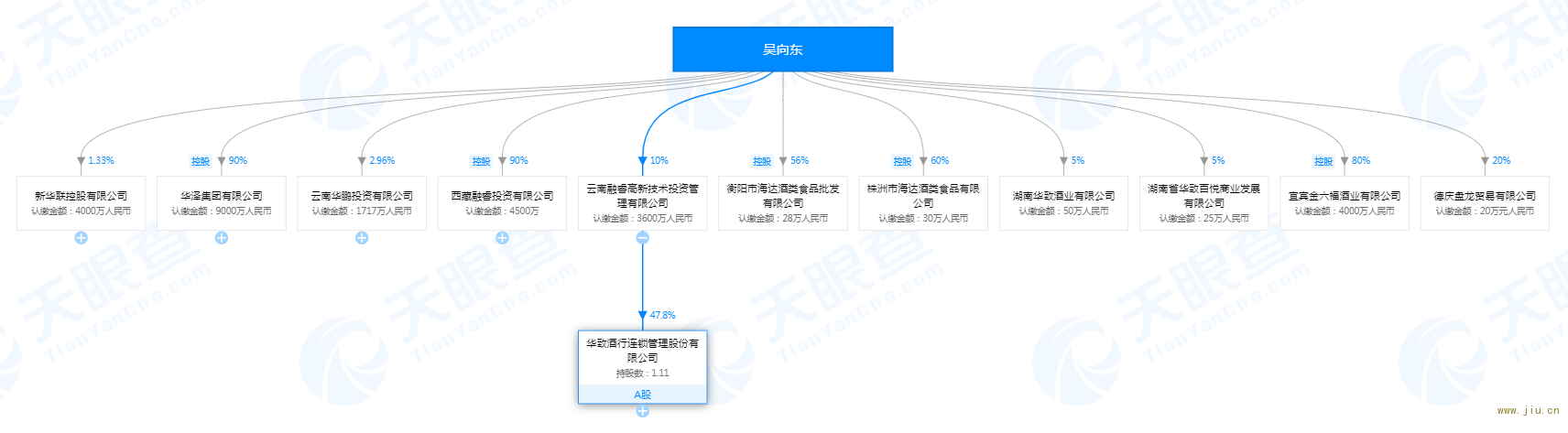

招股意向书显示,华致酒行是一家股权结构非常集中的公司。上市前,创始人兼实际控制人吴向东拥有公司93.29%的股权,上市后该持股比例被稀释至69.96%的股份。

然而,前十大股东中却看不到吴向东名字。

因为华致酒行仅仅是他所掌控的金东集团的一部分。金东集团包括了华泽酒业集团、华致酒行和金东投资三个部分。天眼查显示,华泽集团酒业旗下拥有金六福、湘窖、今缘春、珍酒等7个酒厂,金东投资则使吴向东成了237家公司的实际控制人。

而金东集团背后的新华联国际则是一个更加庞大的资本派系,控股4家上市公司,参股18家上市公司,4家商业银行和2家保险公司,这里就不展开讲了。吴向东是新华联掌门人傅军的妻弟,而新华联的扶持,使得吴向东成为了中国白酒行业的风云人物。

1998年,亚洲金融危机使中国的白酒消费陷入低迷期,就连五粮液也压了10万吨的中端白酒卖不出去。而当时恰逢新华联代理的五粮液集团的另一个品牌“川酒王”注册商标失败,决定运作自己的品牌。

二者一拍即合,新华联给自己的品牌起了叫“金六福”的好听名字,并将商标贴在五粮液生产的白酒上。就这样,中国第一个OEM(贴牌加工)白酒品牌诞生了,而吴向东正是这个品牌的负责人。

通过在央视砸下1.16亿广告和赞助各种赛事,金六福在1999年上市后迅速蹿红,年销售额一度达到新华联集团更是凭借金六福的成功在2003借壳上市登陆港交所。

金六福成功后,吴向东在2001年~2004年期间陆陆续续购买了云南香格里拉、中华中恒

华醇酒厂、荆河酒业、衡阳回雁峰酒厂、黑龙江省玉泉酒业、广西全州湘山酒厂、江西李渡酒业、陕西太白酒业等十余家酒厂。

然而,吴向东很快就发现,酿酒似乎比买酒难得多。他收购的这些酒厂酿的酒,无论在当地如何历史悠久、广受欢迎,在离开了产地后便丧失了魅力,无法像五粮液的贴牌酒一样行销全国。在金六福之后,他再也没能打造出“下一个爆款”。

2005年,吴向东将事业转向白酒流通领域,创建了华致酒行,致力于解决高端白酒消费人群买不到真酒的问题。凭借着与五粮液的良好关系,吴向东成为了五粮液的一级经销商。2009年,华致酒行成为了茅台的经销商。

2019年1月,仅凭茅台和五粮液这两家品牌的白酒,华致酒行便成为了中国“酒类流通第一股”。

收入结构高度集中,销售终端控制力弱

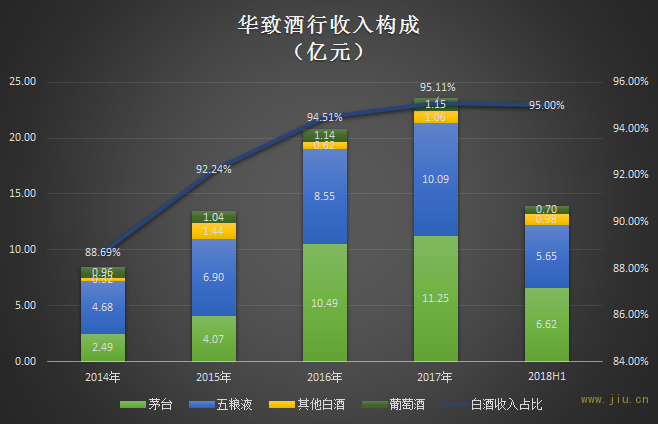

华致酒行在年报中声称其拥有近4000种产品,但从收入结构来看,华致酒业绝大部分的收入都来自白酒销售,而白酒业务的收入主要部分又来自茅台和五粮液这两个品牌。

在其上市的前三年内,销售白酒的收入占比分别为94.51%、95.11%和95%,而茅台和五粮液这两个品牌的白酒占其收入的91.54%、90.61%和87.99%,可见华致酒行对这两个品牌的依赖十分严重。

这显然并不是华致酒行想要的结果,因为吴向东不仅自己购买了许多酒厂,还与签订了富邑集团(TWE)合作协议,推广其旗下酒庄的葡萄酒,华致酒业更是在财报中屡次强调公司拥有酒业全品类产品体系,显然在努力摆脱对单一供应商的依赖。

之所以陷入对茅台和五粮液的深度依赖,是因为华致酒行对终端的控制力出现了问题。

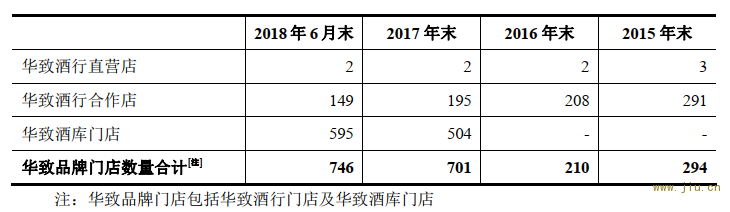

招股意向书显示,截止2018年6月,华致酒行在全国已经开设了746家品牌门店,其品牌具有较高的认知度和品牌价值。

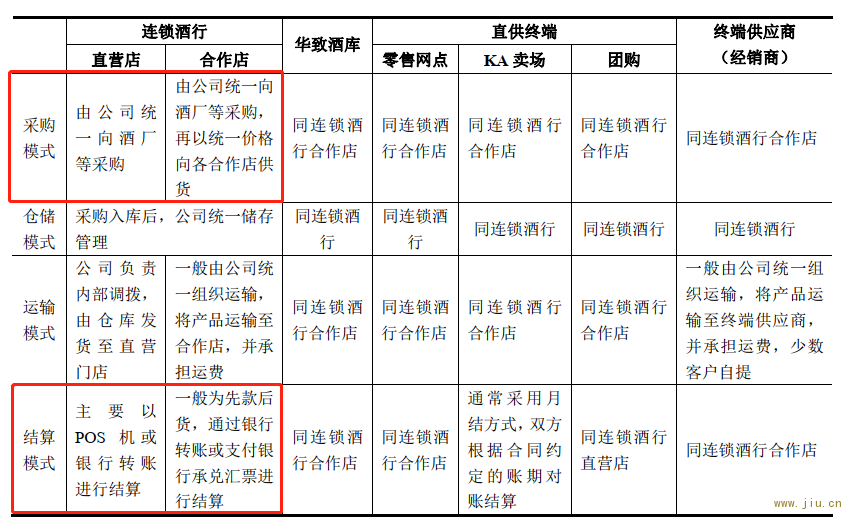

事实上,这746家品牌店中仅有2家是华致酒行的直营店,而剩下的744家都是合作店,华致酒行并不负责店铺的运营,仅充当供应商的角色,以统一的价格向门店提供商品。

这就导致了一个问题,尽管华致酒行拥有这些门店的冠名权,却无法决定门店中出售哪些商品。绝大多数品牌酒行和酒库的门店运营者,实际上是华致酒行的客户,华致酒行对于他们来说,仅仅是一个高端白酒的供应商。

于是,销售高毛利且供不应求的高端白酒成了门店运营商的最佳选择。至于利润率低且需求量少的中低端白酒或者葡萄酒,运营商们根本不感兴趣,更加不会卖力销售。

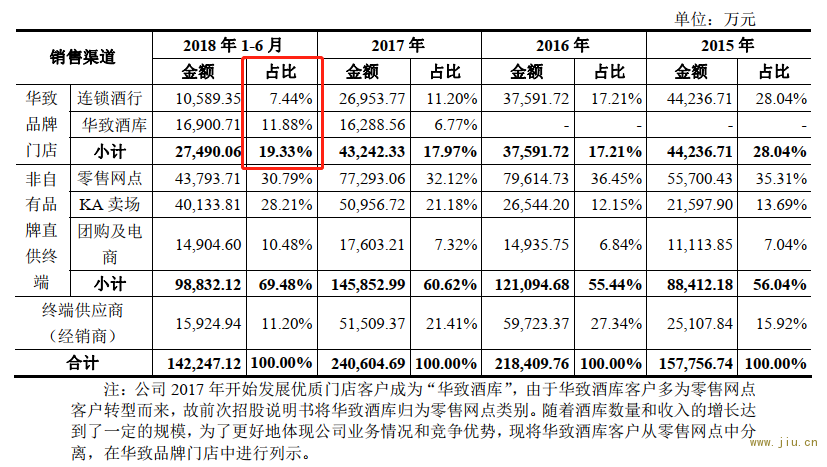

同时,华致酒行的招股意向书还显示,截止至2018年上半年,华致酒行的销售收入仅占其总收入的7.44%,华致酒库的收入占比为11.88%,华致品牌门店产生的收入仅占总收入的19.33%。

而华致酒行大部分的收入都来自零售网点、KA卖场(主要是超市)、团购及电商渠道,在这一部分的销售行为中,华致酒行则更加被动,非但没有品类决定权,甚至无法使用消费者对品牌产生认知。

由此可见,作为酒业连锁品牌,华致酒行的品牌效应对其收入的影响并不大,与其他酒类流通商如酒仙网、1919、也买酒等品牌不同,华致酒行以线下B2B的业务模式为主,与消费者接触较少,主要扮演中间商的角色。

而减少流通环节的中间商,正是茅台近期的发展方向。

茅台打击囤货,华致现金流迅速恶化

今年以来,茅台在加速渠道扁平化的路上动作频频,先是在6月选定了华润万家、大润发和物美三家商超作为服务商,并对其发放400吨飞天茅台的配额,又在9月通过公开招标的方式选定天猫和苏宁作为电商平台的服务商。

9月11日,Costco上海店开业,贵州茅台向其投放了5吨定价1499元/瓶的飞天茅台,一度引发疯抢。

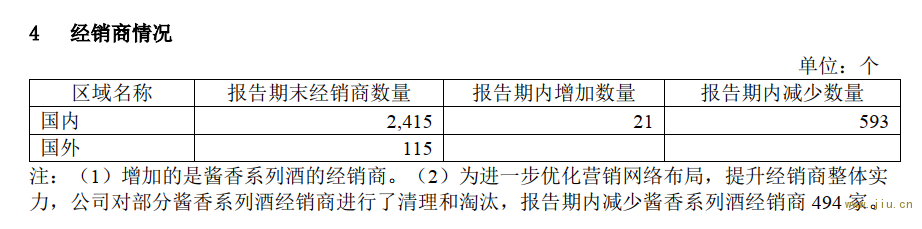

与此同时,贵州新上任的董事长李保芳,也一直将打击囤货和整饬经销商当成了工作重点。5月5日,贵州茅台成立茅台营销公司,针对团购、商超等终端客户,与现有的经销商渠道错位发展。同时,半年报显示,今年上半年茅台一共淘汰了593家经销商,占原有经销商数量的19.7%。

与之对应的是,传统经销商拿货变得更难了,即便是华致酒行这样销售量达到10亿以上的经销商也是如此。

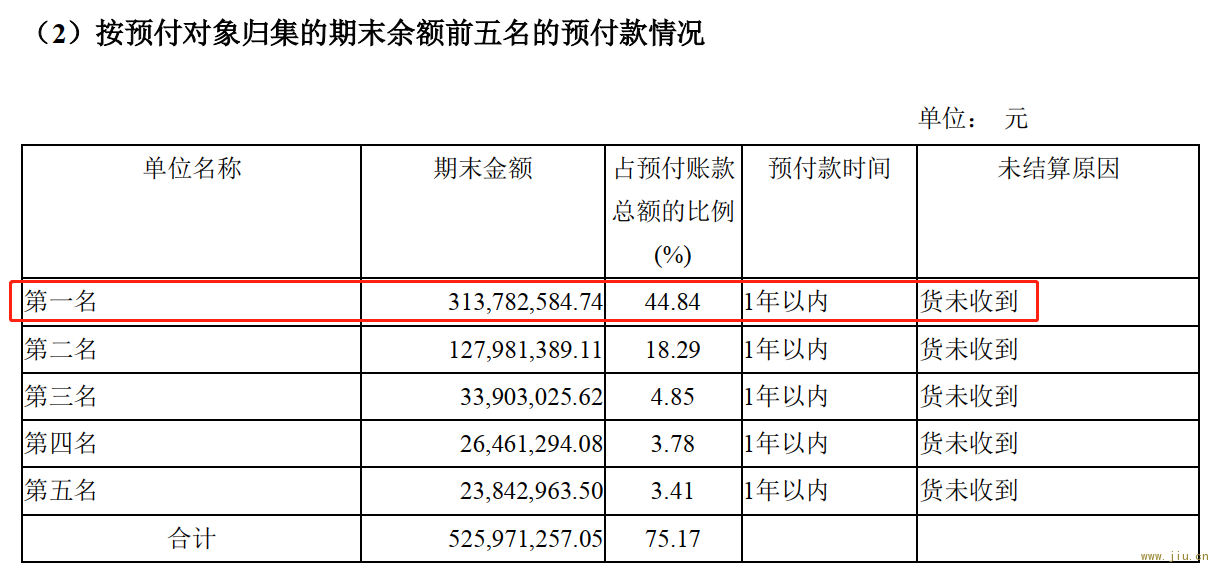

2019年半年报显示,华致酒行的预付账款余额达到了7亿元,同比增加104.7%。其中最高的一家供应商预付账款余额为3.13亿元,占比达到了预付帐款总额的44.84%。

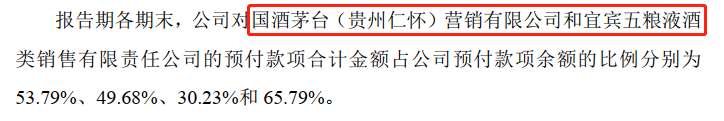

以华致酒行往年的数据作为参考,所收预付账款占比最高的供应商往往是国酒茅台。

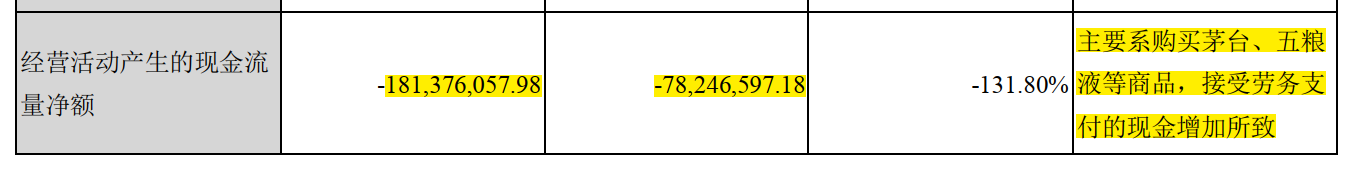

与此同时,华致酒行的经营性现金流出现了严重恶化,现金净流出增加了131.8%,而现金流出增加的原因正是茅台、五粮液的采购支出增加。

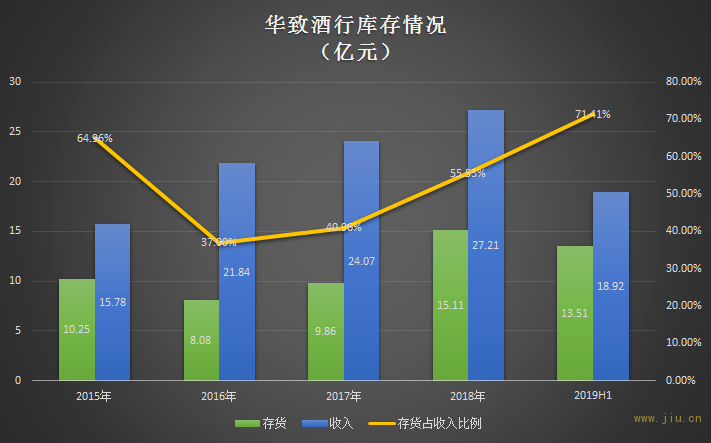

上游拿货困难,下游需求旺盛,华致酒行不得不开始消耗存货以满足下游客户的需求,然而这又限制了华致酒行在今年下半年的收入。半年报显示,目前华致酒库剩余的库存仅占其半年销售额的71.41%,如果下半年茅台为了稳定终端价格,持续增加直营渠道的投放,华致酒行或许会陷入供货困难的境地。

对于未来的规划,华致酒业计划增加品牌门店数量,更多地触达终端用户,而茅台的计划却是在不扩展的情况下,增加更多的直营销量。毫无疑问,二者的规划背道而驰。

尽管华致酒行拥有4000余个酒类SKU,但不可否认的是其收入依然严重依赖白酒。对于品牌价值建立在茅台和五粮液上的华致酒行来说,如果要开拓新的用户,最好的方法无疑是提供正品的高档白酒。

未来,茅台给予华致酒业的配额能否满足其扩张门店的需求,对华致酒业来说成了最关键的问题。