时下,正值上市公司年报集中披露期。

截至3月8日晚间,A股市场19家白酒上市公司中,共有14家白酒企业晒出了2018年“成绩单”。其中13家酒企在报告期内实现营收和净利润双增长,仅有*ST皇台一家公司仍然亏损,只不过同比亏损额有一定减少。

甘肃最大白酒企业金徽酒(603919.SH)3月11日晚间披露年报,公司2018年实现营收14.62亿元,同比增长9.72%,饮料制造行业已披露年报个股的平均营业收入增长率为17.65%。金徽酒净利润2.59亿元,同比增长2.24%,饮料制造行业已披露年报个股的平均净利润增长率为26.99%,不论营收还是利润,金徽酒的增长率都落在了行业平均水平线下方。

值得注意的是,就在公司披露年报的当天,金徽酒首次公开发行的2.48亿限售股正式进入市场流通。

目标瞄准全国白酒十强

公开资料显示,金徽酒的前身为1951年的“地方国营徽县酒厂”。上世纪60年代,“金徽”商标正式注册,成为全国首批获准注册的8大白酒品牌之一。改革开放之后,金徽酒不断发展壮大,更名为“甘肃陇南春酒厂”,并逐步成为西北地区家喻户晓的知名白酒品牌。

2000年后,由于白酒市场竞争加剧,原有经营机制不能适应市场发展,企业陷入困境,于2004年实施政策性破产。2006年,亚特集团取得企业股权,并派驻新的经营管理团队。直到2016年3月10日,金徽酒在上交所主板上市,成为国内第19家白酒上市公司。目前已经建成了西北地区规模最大的白酒酿造基地。

另据了解,金徽酒实施“金徽+陇南春”的“双品牌”战略规划。截至目前已经激活了“陇南春”品牌,定位于高端市场,与现有金徽产品形成互补,构建成完善的产品矩阵。陇南春产品目前已经在研发中,预计于2020年推向市场,价格区间在500-1000元。

同时,金徽酒董事长周志刚多次在公开场合表示,将金徽酒打造成中国知名品牌,重启陇南春和金徽酒的双品牌战略,以跻身中国白酒十强为目标。

西北市场竞争激烈

西北地区虽远离白酒主流消费区,却丝毫不影响众多酒企在这里厮杀。

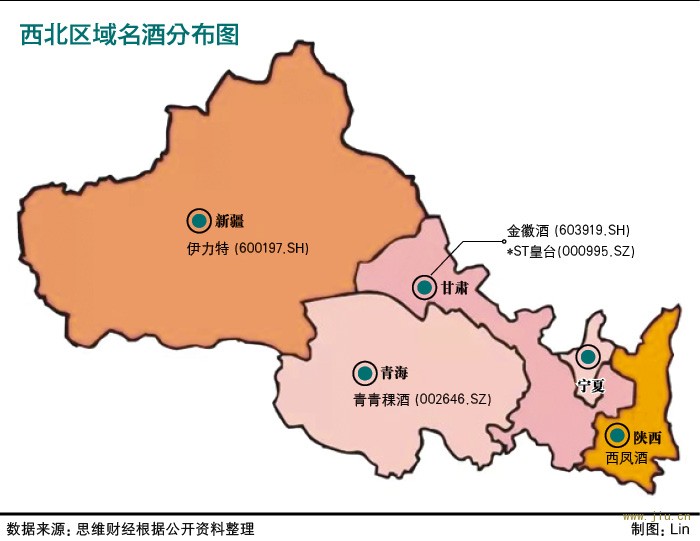

《投资者网》梳理发现,西北地区白酒上市酒企除金徽酒以外,还有新疆的伊力特(600197.SH),青海的青青稞酒(002646.SZ),逐步没落的*ST皇台(000995.SZ),以及在资本市场外虎视眈眈的西凤酒。

对于相对封闭的西北市场,区域消费者忠诚度较高,各个省区的龙头企业在当地市场“独霸一方”。目前在甘肃当地,金徽酒的市场占有率优势明显。而青青稞酒主销在青海省内,西凤酒于陕西无敌,伊力特是当之无愧的新疆之王。不过,从公开数据来看,西凤酒在营收上处于领先地位。据了解,在2017年,西凤酒、青青稞酒和金徽酒在省内销售占比均超过70%。截至2018年上半年,金徽酒这一数字甚至超过90%,伊力特则为77.49%。

值得注意的是,在营销策略上,金徽酒实行省内市场全价位、全渠道、全覆盖;省外市场聚焦资源,精准营销,重点突破。金徽酒近年来市场规模从省内延伸拓展到新疆、陕西、宁夏、海南、北京等全国多个市场。

甘肃兰州白酒经销商王继业认为,金徽酒要在甘肃省内实现40%-50%的市场占有率,在青海、新疆、陕西、宁夏等地达到10%的占有率等一系列目标。这势必会加大与伊力特、青青稞酒以及西凤酒的市场竞争。

据统计,西北的白酒市场容量约有300亿。西北地区酒企的激烈竞争仍会继续,谁又能笑到最后独领风骚,只能交由时间来验证。

区域酒企受困于全国化

白酒一般具有深厚的品牌和文化传承,所以几乎在每个地区都会有当地的白酒品牌。全国性名酒品牌具有良好的品牌优势、成本优势、资金优势以及渠道优势。面对一线酒企强有力的市场布局,区域酒企面临着两个选择:在本地下沉渠道加以对抗,或者积极“走出去”实现全国化布局。

《投资者网》梳理发现,中国19家上市白酒企业中的12家主要集中在川、贵、淮河三个地区。“茅五洋”(茅台、五粮液、洋河)分别是三个产业带的代表。

然而在西北地区,其白酒的发酵和制作工艺的成本远远高于南方企业。《投资者网》分析认为,单一式的经营方式加上本土市场消费能力的限制,使得包括金徽酒、青青稞酒、伊力特以及正在筹备IPO的西凤酒,始终面临着巨大的经营压力。

四川酩豪酒业总经理李铁对《投资者网》表示,与区域性的地方品牌相比,一线酒企凭借品牌、资本和组织的优势,开始进行渠道下沉,挤进终端市场抢夺当地消费者,切割了区域酒企的利益。

值得注意的是,在本地市场逐步饱和,又要抵挡一线品牌蚕食,实现全国化缺少资本的助推的情况下,区域酒企面临着进退两难的尴尬境地。就全国化布局等相关问题,《投资者网》致函金徽酒方面,截至发稿并未得到任何回复。(思维财经出品)